Tüm dünyayla birlikte Türkiye’yi ekonomik anlamda da olumsuz etkileyen enflasyon nedeniyle reel sektörde vergi mükellefleri ödeme güçlüğüne girmişti. Yapılandırma kapsamında yer alan düzenlemelerin kasa, ortaklar cari hesaplarında iyileşme sağlaması öngörülüyor.

Sistem Global Danışmanlık Yönetici Ortağı Yeminli Mali Müşavir Necmi Ulus ve vergi ekibinin desteğiyle hazırladığımız dizinin bu bölümünde yapılandırma kanunu ile gelen matrah ve vergi artırımını inceleyeceğiz. Kanuna göre mükellefler 31.05.2023 tarihine kadar yapacakları beyanlarla yapılandırmanın söz konusu başlıklarından yararlanabilecekler. Matrah ve vergi artırımı kapsamına giren firmaların vergi incelemesine ilişkin gündemleri ortadan kalkacak.

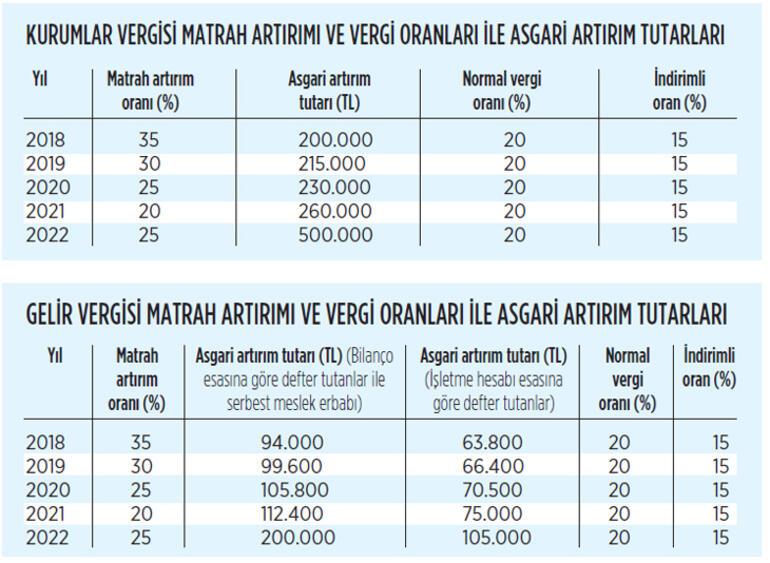

Mükellefler yürürlüğe giren yasadan 2018, 2019, 2020, 2021, 2022 yılları için gelir ve kurumlar vergisini, KDV’yi, bazı gelir stopaj ve kurumlar stopaj vergilerini artırarak yararlanabilecek. Matrah ve vergi artırımı düzenlemesinden yararlanarak ödeyenler hakkında artırımda bulunulan yıllar ve vergi türleri için daha sonra başka bir tarhiyat yapılmayacak.

Matrah veya vergi artırımında bulunulması, kanunun yayımı tarihinden önce başlanılmış olan vergi incelemeleri ile takdir işlemlerini durdurmayacak. Ancak artırımda bulunan mükellefler hakkında başlanılan vergi incelemeleri ve takdir işlemlerinin, Kanunun yayımını izleyen yedi iş günü içinde sonuçlandırılamaması hâlinde, inceleme duracak. Bu süre içinde vergi incelmesi sonuçlanırsa tarhiyat öncesi uzlaşma yapılmayacak.

Vergi incelemesinin sonuçlanması durumunda ise inceleme raporları ile takdir komisyonu kararlarının vergi dairesi kayıtlarına intikal ettiği tarihten önce artırımda bulunulmuş olması şartıyla inceleme ve takdir sonucu bulunan fark matrah ve vergi artırımlarıyla beraber değerlendirilecek.

12 taksitte ödenebilecek

Matrah ve vergi artırımlarında hesaplanan veya artırılan gelir, kurumlar ve katma değer vergilerinin, peşin veya ilk taksiti 30.06.2023 tarihinde başlamak üzere aylık dönemler halinde azami on iki eşit taksitte ödenmesi gerekiyor. Bu vergilerin belirtilen şekilde ödenmemesi halinde, ödenmeyen vergi tutarları ilk taksit ödeme süresinin son günü vade kabul edilerek gecikme zammıyla birlikte takip ve tahsil edilecek. Alacak takip ve tahsil edilecek olmakla birlikte matrah artırımından yararlanılamayacak.

Peşin indirimi

Matrah veya vergi artırımı sonucunda tahakkuk eden vergilerin tamamının ilk taksit ödeme süresi içerisinde peşin olarak ödenmesi halinde, bu vergilerden (damga vergisi hariç) yüzde 10 indirim yapılacak ve katsayı uygulanmayacak. Bu defa getirilen matrah artırımında verilecek beyannameler için 1.000 TL tutarında damga vergisi getirildi. Bu damga vergisi indirime ve taksite konu edilemeyecek.

Gelir ve kurumlar vergisi matrah artırımı

Vergi mükellefleri açısından bir açıdan sigorta niteliğinde olan matrah ve vergi artırımı düzenlemelerinin en çok talep oluşturan konusu gelir ve kurumlar vergisi matrah artırımı. Düzenlemeye göre, artırılan matrahlar yüzde 20 üzerinden vergilendirilecek. Matrah artırımı yapılan yıl için beyannamesini zamanında vermiş ve vergisini ödemiş olanlar ise yüzde 15 vergiye tabi tutulacak. İstisna, indirim ve mahsuplar nedeniyle vergi çıkmamış olması halinde de yüzde 15 oranı uygulanacak.

Gelir ve kurumlar vergisi mükelleflerinin 2018, 2019, 2020, 2021 yıllarındaki matrah artırımında bulundukları yıllara ait zararların yüzde 50’si, 2022 ve izleyen yıllar kârlarından mahsup edilmeyecek, 2022 yılına ait zararlarının tamamı 2023 yılından itibaren izleyen yıl karlarından mahsup edilmeyecek.

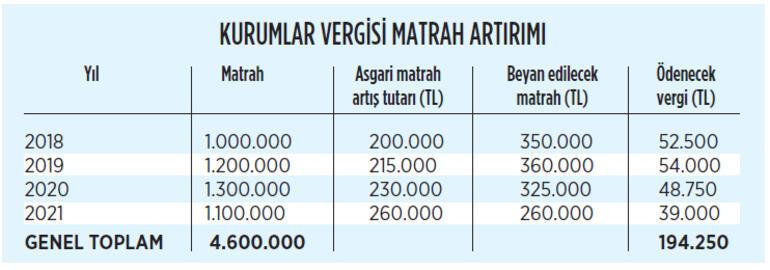

Matrah artırımına örnek

Yapılandırma kapsamındaki matrah ve vergi artırım imkanlarından yararlanacak bir firmanın, 2018-2021 yılı kurumlar vergisi matrahının aşağıdaki tabloda görüldüğü şekli ile toplamda 4.600.000 TL olduğunu varsayalım. Vergisini tam ve yasal süresinde ödeyen işletmenin Kurumlar Vergisi matrah artırımından dolayı ödeyeceği verginin 194.250 TL olduğunu görüyoruz. Bu tutarın peşin ödenmesi durumunda yüzde 10’luk bir indirim söz konusu olacaktır.

Bu örnekte görüleceği üzere ödenecek vergilerin dönemler itibariyle beyan edilen matraha göre artış veya azalış eğiliminde olması muhtemel. Bu açıdan işletmelerin kendi durumlarını değerlendirerek matrah ve vergi artırımı ile bir nevi yaptıracakları sigortanın bedeli olan ödenecek vergi ile durumlarının karşılaştırılması yani risk analizi yapması gerektiği sonucuna ulaşmak mümkün.